净利润增长141倍,但思特威的难题也许才刚开始

很多企业家把创业比作生儿育女,原本以为自己的企业仿佛儿女一样,通过成长、壮大,自己作为创始人,就像父母一样,等到儿女成人的那一天,企业成功上市,自己也终于可以抽身出来,做一个“甩手掌柜”。但诸多事实说明,儿女成人,父母不一定就能“高枕无忧”;企业上市,创始人不见得就能功成身退。且不说当年曾经稳居世界首富的比尔·盖茨,至今都没有退休,就我们常见到的马云、刘强东,也是在自己的企业无比壮大后开始“半隐退”,但只要企业遇到危机,他们依然无法“独善其身”,还是会频频现身,亲自过问。

这种放不下的担忧,转移到一家正在成长的企业身上,那就会让人切身体会到创业的不易,经营企业真的会让人“操碎心”。比如,刚发布第三季度财报的思特威,前三季度营收42.08亿元,同比增长137.33%;归属于上市公司股东的净利润2.73亿元,其中第三季度营收17.52亿元,同比增长150.04%,归属于上市公司股东的净利润1.23亿元,同比增长14181.63%。

按理说,第三季度净利润增长超过141倍,这是一个非常惊人的数据,足够让公司摆脱先前遇到的诸多不顺,开启一个全新的旅程,甚至从此一发不可收拾,步入高速发展的腾飞阶段。可是,财务明显改善只是一个好的迹象,却不足以让公司彻底摆脱未来可能出现的困境。靠智慧安防业务为基础,智能手机和汽车电子两大新业务取得了卓有成效的发展,分别取得了50.40%和30.45%的同比增长率,但依然需要面对未来潜在的挑战和危机:一方面如何提升毛利,告别当前靠低端市场的窘境;另一方面,手机市场增长乏力,全球智能手机出货量萎靡,面对索尼和三星垄断大部分的国外市场,国内占有率极低;更让人焦虑的是,原本出现高增长的汽车市场,还得面临豪威和三星的竞争,让思特威的发展空间受到压缩,步步艰辛。

“老六”思特威

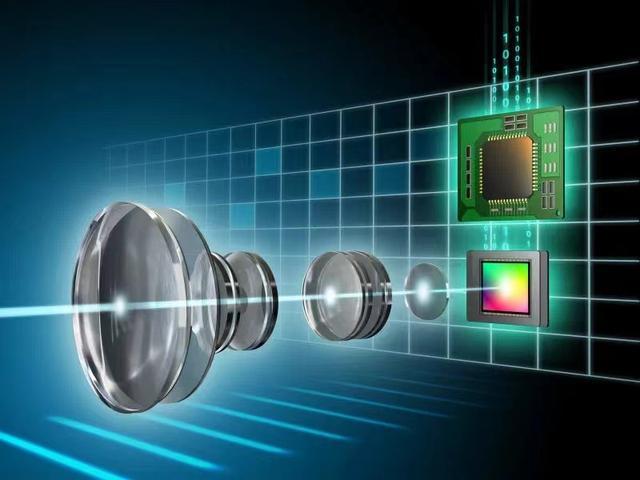

2年前的2022年,身披国产CMOS图像传感器芯片设计新锐光环的思特威成功在科创板上市,发行股价31.51元,开盘后即涨60%,市值接近200亿元。因为传感器关系到摄像头模组的灵魂,决定了摄像头成像品质及其他组件的结构和规格,思特威产品在安防CMOS图像传感器领域位列全球第一,在新兴机器视觉领域全局快门CMOS图像传感器中也处于领先地位。早在上市前的2020年,凭借优异的市场表现,思特威实现了1.46亿颗CMOS图像传感器出货,出货量位于业界龙头位置。

当时正逢高速发展的集成电路行业黄金期,2018年-2021年4年间的营收年复合增长率一度高达102%,2021年归母净利润3.9亿元,同比增长超2倍。此后遇到了全球缺芯的市场环境,作为国内少有的自研车载图像传感器技术龙头,思特威在2020年不仅实现了扭亏为盈,而且产品领先同行、市场占有率以及盈利都非常可观。但在一系列迅猛发展的背后,在手机和汽车领域取得不错的进展,却无法掩盖整体依然需要提升的地方,比如当前主攻低端市场,毛利率偏低、对比业内强劲的竞争对手,思特威其实只能屈尊“老六”的位置,距离称霸全球的索尼和三星还有很大的差距。

资历尚浅,发展之路任重道远

很多企业把上市、IPO视为发展的重要一步,思特威当然也如此,这标志着企业开始迈进一个重要的历程,并且受到了资本市场的认可和接纳,但在业绩非常亮眼、势头也很不错的情况下,纵有许多耀眼的光环加身,资本和投资机构却不一定看好它,究其原因,这和它在芯片行业的资历尚浅有很大的关系。在索尼和三星,以及其他科技创新企业的围追堵截之下,夹缝中求生的思特威发展之路任重道远,业绩波动较大、毛利率和研发费用率低于同行平均值,这可能是资本不看好它未来前景的主要原因。

加上其上游客户采购、下游客户销售过于依赖几个主要的大客户,排行前五的客户采购与销售比平均超过80%,让它的发展带有非常明显的隐忧,更让人觉得风险系数较高的是:“业绩上市即变脸”,这个定律让原本高速发展的思特威似乎受到了魔咒,一边是安防监控的全球龙头;一方面业绩增长缺乏稳定性,上市前的2018年-2019年甚至连续亏损,包括2023年也同样如此,直到2024年才算回到正常发展的轨道,第三季度净利润增长141倍固然可喜,却也需要注意客户集中在几个较大规模的企业身上,等于把自己的命运押注在别人身上,一旦大客户的发展不顺,极有可能出现“城门失火,殃及池鱼”的连锁反应。

因此,思特威在智慧安防业务、智能手机和汽车电子领域均已取得不错业绩的前提下,还需要逐步完善多元化业务,持续提升高性能产品,只有更大规模的扩展业务,稳固新的业绩增长点,或许才有资本和其他同行叫板,进一步取代业界头部企业的位置。

下一篇:没有了